Tờ khai thuế TNDN tạm tính quý (01A/TNDN) là tờ khai dành cho DN khai thuế theo thu nhập thực tế phát sinh. Công ty kế toán Thiên Ưng xin hướng dẫn cách lập tờ khai thuế thu nhập doanh nghiệp tạm tính (01A/TNDN) trên phần mềm HTKK mới nhất theo Thông tư Số 156/2013/TT-BTC

Bước 1: Đăng nhập vào phần mềm HTKK.

– Bạn nên thực hiện kê khai trên phần mềm HTKK mới nhất để hạn chế các lỗi nhé, nếu bạn chưa có, có thể tải về tại đây: Phần mềm HTKK mới nhất

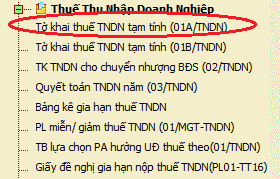

Bước 2: Lựa chọn tờ khai:

– Sau khi đăng nhập vào phần mềm HTKK -> Chọn mục “Thuế Thu Nhập Doanh Nghiệp”: – > “Tờ khai thuế TNDN tạm tính (01A/TNDN)”, như hình dưới:

– Tiếp đó các bạn chọn “Qúy kê khai” (Mặc định là quý hiện tại và tờ khai lần đầu) -> Chọn “Các phụ lục” -> Click “Đồng ý” màn hình sẽ xuất hiện như sau:

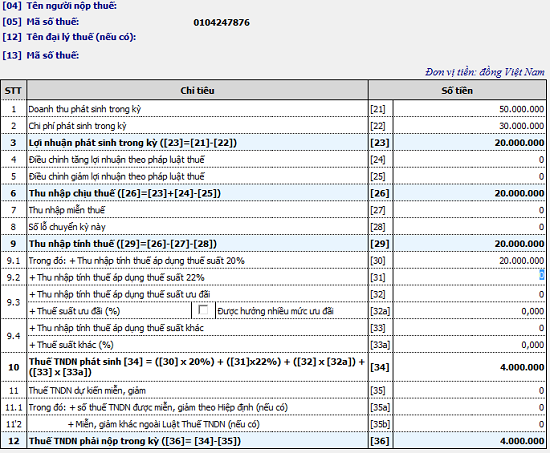

Bước 3: Cách ghi các chỉ tiêu trên tờ khai thuế TNDN tạm tính (01A/TNDN)”:

Chỉ tiêu [21] – Doanh thu phát sinh trong kỳ:

– Là tổng doanh thu phát sinh trong kỳ tính thuế (chưa có thuế GTGT đối với doanh nghiệp nộp thuế GTGT theo phương pháp khấu trừ; hoặc có thuế GTGT đối với doanh nghiệp nộp thuế GTGT theo phương pháp trực tiếp), bao gồm: doanh thu bán hàng hóa và cung cấp dịch vụ, doanh thu hoạt động tài chính và thu nhập khác. Cụ thể:

+ Doanh thu bán hàng hóa và cung cấp dịch vụ: là doanh thu thuần từ cung cấp hàng hoá, dịch vụ của cơ sở kinh doanh trong kỳ tính thuế (bao gồm cả doanh thu xuất khẩu, doanh thu bán cho các doanh nghiệp chế xuất và xuất khẩu tại chỗ).

+ Doanh thu hoạt động tài chính: là các khoản doanh thu thuần từ hoạt động tài chính bao gồm lãi tiền vay, lãi tiền gửi, tiền bản quyền, thu nhập từ cho thuê tài sản, cổ tức, lợi nhuận được chia, lãi từ bán ngoại tệ, lãi do chuyển nhượng vốn, hoàn nhập dự phòng giảm giá chứng khoán và doanh thu từ các hoạt động tài chính khác của cơ sở kinh doanh trong kỳ tính thuế.

+ Thu nhập khác: là các khoản thu nhập ngoài các khoản thu nhập từ hoạt động kinh doanh chính của cơ sở kinh doanh và thu nhập từ hoạt động tài chính phát sinh trong kỳ tính thuế. Các khoản thu nhập khác bao gồm thu từ nhượng, bán, thanh lý tài sản, thu tiền phạt do các đối tác vi phạm hợp đồng, các khoản tiền thưởng từ khách hàng, quà biếu, quà tặng, các khoản thu nhập của năm trước chưa hạch toán vào thu nhập…

Chỉ tiêu [22] – Chi phí phát sinh trong kỳ:

– Là toàn bộ các khoản chi phí hợp lý phát sinh liên quan đến doanh thu phát sinh trong kỳ tính thuế và có đủ hoá đơn, chứng từ hợp pháp theo quy định của pháp luật. Chỉ tiêu này bao gồm: Chi phí sản xuất, kinh doanh hàng hóa, dịch vụ; Chi phí hoạt động tài chính và các khoản chi phí khác. Chỉ tiêu này được xác định cụ thể như sau:

+ Chi phí sản xuất, kinh doanh hàng hóa, dịch vụ là toàn bộ các khoản chi phí sản xuất, kinh doanh hàng hoá, dịch vụ phát sinh trong kỳ tính thuế tương ứng với doanh thu phát sinh trong kỳ được xác định để tính lợi nhuận thuần từ hoạt động kinh doanh.

+ Chi phí hoạt động tài chính là những khoản chi phí hoạt động tài chính trong kỳ tính thuế, bao gồm các khoản chi phí hoặc các khoản lỗ liên quan đến các hoạt động đầu tư tài chính, chi phí cho vay và đi vay vốn, chi phí góp vốn liên doanh, lỗ chuyển nhượng chứng khoán ngắn hạn, chi phí giao dịch bán chứng khoán, khoản lập và hoàn lập dự phòng, giảm giá đầu tư chứng khoán, đầu tư khác, khoản lỗ về chênh lệch tỉ giá ngoại tệ và bán ngoại tệ.

+ Các khoản chi phí khác là những khoản chi phí của các hoạt động ngoài các hoạt động sản xuất kinh doanh và hoạt động tài chính của doanh nghiệp.

Chỉ tiêu [24] – Điều chỉnh tăng lợi nhuận theo pháp luật thuế:

– Chỉ tiêu này phản ánh toàn bộ các khoản điều chỉnh về doanh thu hoặc chi phí được ghi nhận theo chế độ kế toán, nhưng không phù hợp với quy định của Luật thuế TNDN, làm tăng tổng lợi nhuận phát sinh của cơ sở kinh doanh.

Chỉ tiêu [25] – Điều chỉnh giảm lợi nhuận theo pháp luật thuế:

– Chỉ tiêu này phản ánh toàn bộ các khoản điều chỉnh về doanh thu hoặc chi phí được ghi nhận theo chế độ kế toán, nhưng không phù hợp với quy định của Luật thuế TNDN, làm giảm tổng lợi nhuận phát sinh của cơ sở kinh doanh.

Chỉ tiêu [27] – Thu nhập miễn thuế:

– Là thu nhập được miễn trong kỳ tính thuế được xác định căn cứ vào điều kiện thực tế cơ sở kinh doanh đang được hưởng ưu đãi thuế theo Luật thuế TNDN.

Chỉ tiêu [28] – Số lỗ chuyển kỳ này:

– Bao gồm số lỗ những năm trước chuyển sang và số lỗ của các quý trước chuyển sang theo quy định của Luật thuế TNDN.

Chú ý:Số lỗ tối đa được chuyển phải bằng số lãi của quý hiện tại.

VD: Quý I lỗ 50tr, sang quý II lãi 30tr, vậy số lỗ tối đã được chuyển và nhập vào chỉ tiêu này là 30tr

Chỉ tiêu [30] – Thu nhập tính thuế áp dụng thuế suất 20%:

– Là thu nhập tính thuế của doanh nghiệp phát sinh trong kỳ áp dụng mức thuế suất thuế TNDN 20%.

Doanh nghiệp thuộc đối tượng áp dụng thuế suất thuế TNDN 20% là doanh nghiệp có tổng doanh thu năm < 20 tỷ đồng.

Chỉ tiêu [31] – Thu nhập tính thuế áp dụng thuế suất 22%:

– Là thu nhập tính thuế của cơ sở kinh doanh phát sinh trong kỳ áp dụng thuế suất thuế TNDN 22% theo quy định của Luật thuế TNDN.

Chú ý: Những DN mới thành lập thì kê khai tạm tính quý theo thuế suất 22%. Kết thúc năm tài chính nếu Doanh thu bình quân của các tháng trong năm < 1,67 tỷ đồng thì DN quyết toán thuế TNDN theo thuế suất 20%.

Chi tiết xem tại đây: Mức thuế suất thuế thu nhập doanh nghiệp

Chỉ tiêu [32] – Thu nhập tính thuế áp dụng thuế suất ưu đãi:

– Là thu nhập tính thuế áp dụng thuế suất ưu đãi trong trường hợp được hưởng ưu đãi theo quy định của Luật thuế TNDN.

Chỉ tiêu [32a] – Thuế suất ưu đãi:

– Là mức thuế suất thuế TNDN ưu đãi đối với các dự án đầu tư thực tế đạt các điều kiện được hưởng ưu đãi theo quy định của luật thuế TNDN. Trường hợp doanh nghiệp được hưởng nhiều mức thuế suất ưu đãi khác nhau thì liệt kê các mức thuế suất ưu đãi trên cùng chỉ tiêu này, cách nhau dấu chấm phẩy.

Chỉ tiêu [33] – Thu nhập tính thuế áp dụng thuế suất khác:

– Là thu nhập tính thuế của cơ sở kinh doanh có hoạt động tìm kiếm, thăm dò, khai thác dầu, khí và tài nguyên quý hiếm khác tại Việt Nam.

Chỉ tiêu [33a] – Thuế suất khác:

– Là mức thuế suất thuế TNDN áp dụng đối với hoạt động tìm kiếm, thăm dò, khai thác dầu, khí và tài nguyên quý hiếm khác tại Việt Nam từ 30% đến 50% phù hợp với từng dự án, từng cơ sở kinh doanh.

Chỉ tiêu [35] – Thuế TNDN dự kiến miễn, giảm:

– Là tổng số thuế TNDN dự kiến được miễn giảm trong kỳ tính thuế, bao gồm số thuế TNDN được miễn, giảm theo Luật thuế TNDN; theo Hiệp định tránh đánh thuế hai lần và miễn, giảm khác ngoài Luật thuế TNDN.

Chỉ tiêu [35a] – Số thuế TNDN được miễn, giảm theo Hiệp định (nếu có):

– Là số thuế TNDN phát sinh trong kỳ được miễn, giảm theo Hiệp định (nếu có).

Chỉ tiêu [35b] – Miễn, giảm khác ngoài Luật Thuế TNDN (nếu có):

– Là số thuế TNDN được miễn, giảm theo các quy định khác ngoài Luật Thuế TNDN phát sinh trong kỳ mà doanh nghiệp được hưởng (nếu có).

Chúc các bạn thành công, Các muốn tìm hiểu chi tiết hơn, chuyên sâu hơn có thể tham gia: Lớp học kế toán thuế thực hành thực tế

__________________________________________________