Nhập khẩu phần mềm chịu thuế nhà thầu như thế nào? Cách tính thuế nhà thầu dịch vụ phần mềm, bản quyền phần mềm khi nhập khẩu phần mềm từ công ty nước ngoài theo Thông tư 103/2014/TT-BTC.

Theo khoản 1 điều 3 Nghị định 71/2007/NĐ-CP ngày 3/5/2007 quy định:

“Sản phẩm phần mềm là phần mềm và tài liệu kèm theo được sản xuất và được thể hiện hay lưu trữ ở bất kỳ một dạng vật thể nào, có thể được mua bán hoặc chuyển giao cho đối tượng khác khai thác, sử dụng.”

Theo khoản 21 điều 4 Thông tư 219/2013/TT-BTC ngày 31/12/2013 quy định đối tượng không chịu thuế GTGT:

“Phần mềm máy tính bao gồm sản phẩm phần mềm và dịch vụ phần mềm theo quy định của pháp luật.”

Theo điều 11 Thông tư 219/2013/TT-BTC quy định đối tượng chịu thuế GTGT 10%:

“Thuế suất 10% áp dụng đối với hàng hóa, dịch vụ không được quy định tại Điều 4, Điều 9 và Điều 10 Thông tư này.”

Theo khoản 3 điều 7 Thông tư 103/2014/TT-BTC ngày 06/8/2014 quy định về thuế nhà thầu:

“3. Thu nhập phát sinh tại Việt Nam của Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài là các khoản thu nhập nhận được dưới bất kỳ hình thức nào trên cơ sở hợp đồng nhà thầu, hợp đồng nhà thầu phụ (trừ trường hợp quy định tại Điều 2 Chương I), không phụ thuộc vào địa điểm tiến hành hoạt động kinh doanh của Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài. Thu nhập chịu thuế của Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài trong một số trường hợp cụ thể như sau:

– Thu nhập từ tiền bản quyền là khoản thu nhập dưới bất kỳ hình thức nào được trả cho quyền sử dụng, chuyển quyền sở hữu trí tuệ và chuyển giao công nghệ, bản quyền phần mềm (bao gồm: các khoản tiền trả cho quyền sử dụng, chuyển giao quyền tác giả và quyền chủ sở hữu tác phẩm; chuyển giao quyền sở hữu công nghiệp; chuyển giao công nghệ, bản quyền phần mềm).

“Quyền tác giả, quyền chủ sở hữu tác phẩm”, “Quyền sở hữu công nghiệp”, “Chuyển giao công nghệ” quy định tại Bộ Luật Dân sự, Luật Sở hữu trí tuệ, Luật Chuyển giao công nghệ và các văn bản hướng dẫn thi hành.”

Theo khoản 2 điều 11 Thông tư 103/2014/TT-BTC quy định Tỷ lệ % để tính thuế GTGT thuế nhà thầu cụ thể như sau:

“Dịch vụ, cho thuê máy móc thiết bị, bảo hiểm; xây dựng, lắp đặt không bao thầu nguyên vật liệu, máy móc, thiết bị -> Chịu thuế là 5 %”

Doanh thu tính thuế GTGT là toàn bộ doanh thu do cung cấp dịch vụ, dịch vụ gắn với hàng hóa thuộc đối tượng chịu thuế GTGT mà Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài nhận được, chưa trừ các khoản thuế phải nộp, kể cả các khoản chi phí do Bên Việt Nam trả thay Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài (nếu có).

Theo khoản 2 điều 13 Thông tư 103/2014/TT-BTC quy định Tỷ lệ % để tính thuế TNDN thuế nhà thầu cụ thể như sau:

“Thu nhập bản quyền -> Chịu thuế là 10 %”

“ Dịch vụ, cho thuê máy móc thiết bị, bảo hiểm, thuê giàn khoan -> Chịu thuế là 5 %”

Doanh thu tính thuế TNDN là toàn bộ doanh thu không bao gồm thuế GTGT mà Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài nhận được, chưa trừ các khoản thuế phải nộp. Doanh thu tính thuế TNDN được tính bao gồm cả các khoản chi phí do Bên Việt Nam trả thay Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài (nếu có).

————————————————————————

KẾT LUẬN:

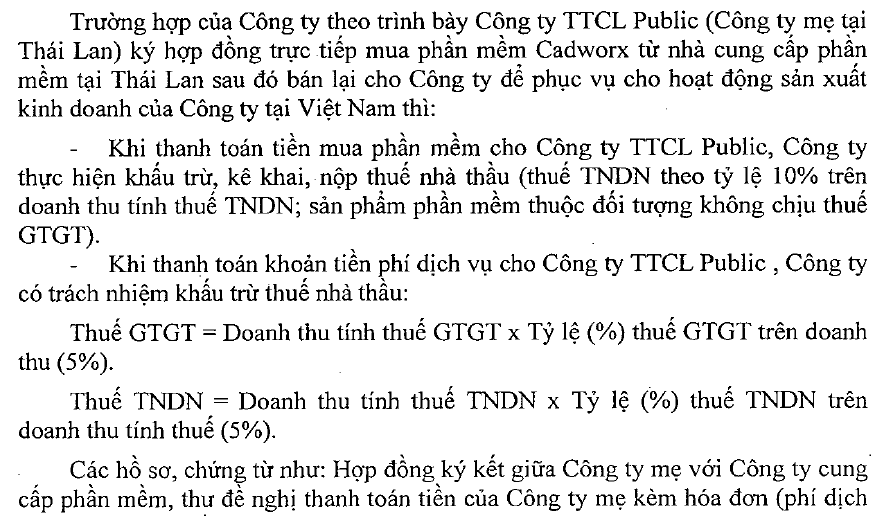

– Khi thanh toán tiền mua phần mềm nhập khẩu (Bản quyền phần mềm) DN bạn phải khấu trừ, kê khai, nộp thuế nhà thầu theo tỷ lệ cụ thể như sau:

Thuế TNDN: Doanh thu tính thuế TNDN (X) tỷ lệ 10% trên doanh thu tính thuế TNDN.

Thuế GTGT: Không phải nộp thuế GTGT vì là đối tượng không chịu thuế.

– Khi thanh toán các khoản phí dịch vụ trong quá trình nhập khẩu phần mềm thì DN bạn phải khấu trừ, kê khai, nộp thuế nhà thầu theo tỷ lệ như sau:

Thuế GTGT = Doanh thu tính thuế GTGT ( X ) Tỷ lệ là 5% trên doanh thu tính thuế GTGT

Thuế TNDN = Doanh thu tính thuế TNDN ( X ) Tỷ lệ là 5% trên doanh thu tính thuế TNDN.

Chi tiết: Cách tính thuế nhà thầu nước ngoài

HỒ SƠ, CHỨNG TỪ HỢP LÝ GỒM:

– Hợp đồng kinh tế.

– Thư đề nghị thanh toán của Công ty nước ngoài (kèm hóa đơn phí dịch vụ)

– Chứng từ thanh toán không dùng tiền mặt.

– Hồ sơ, chứng từ khai và nộp thuế nhà thầu.

——————————————————————————————————-

Chi tiết hơn các bạn có thể xem thêm 1 số Công văn cụ thể như sau:

Thuế nhà thầu mua bản quyền phần mềm nước ngoài + Dịch vụ kèm theo:

Công văn số 67597/CT-TTHT ngày 31/10/2016 của Cục Thuế TP. Hà Nội

Trường hợp Công ty ký hợp đồng mua bản quyền phần mềm kèm dịch vụ bảo hành phần mềm của Công ty ở nước ngoài thì thu nhập từ hợp đồng này thuộc đối tượng chịu thuế nhà thầu tại Việt Nam.

Tuy nhiên, sản phẩm phần mềm và dịch vụ phần mềm thuộc đối tượng không chịu thuế GTGT.

Vì vậy, Công ty chỉ phải khấu trừ, nộp thay thuế TNDN, miễn khấu trừ thuế GTGT.

Về mức khấu trừ:

– Trường hợp hợp đồng tách riêng giá trị bản quyền phần mềm và giá trị dịch vụ bảo hành thì áp dụng tỷ lệ 10% đối với tiền bản quyền và 5% đối với tiền bảo hành.

– Nếu không tách riêng tiền bản quyền và tiền bảo hành thì phải áp dụng tỷ lệ 10% cho toàn bộ hợp đồng.

————————————————————————————————-

Công văn 4851/CT-TTHT ngày 27/5/2016 của Cục thuế TP.Hồ Chí Minh:

———————————————————————-

Thuế nhà thầu bản quyền phần mềm:

Theo Công văn 6010/CT-TTHT ngày 28/06/2016 của cục thuế TP. Hồ Chí Minh

Trường hợp Công ty theo trình bày mua sản phẩm phần mềm đồ họa của tổ chức nước ngoài (dưới dạng đĩa hoặc bản giấy) và nhập khẩu về Việt Nam qua đường hàng không thì khi thanh toán tiền mua phần mềm nêu trên cho tổ chức nước ngoài Công ty có trách nhiệm tính, khấu trừ, kê khai và nộp thuế nhà thầu cụ thể như sau:

– Thuế GTGT: bản quyền phần mềm thuộc đối tượng không chịu thuế GTGT.

– Thuế TNDN = Doanh thu tính thuế TNDN x Tỷ lệ (%) thuế TNDN (10%).

——————————————————————————-

Công văn số 430/CT-TTHT ngày 16/1/2017 của Cục Thuế TP. HCM

Theo quy định tại khoản 3 Điều 7 Thông tư 103/2014/TT-BTC, trường hợp Công ty ký hợp đồng thuê quyền sử dụng phần mềm quản lý kế toán và hệ thống lưu trữ dữ liệu của Công ty ở nước ngoài thì khoản thu nhập này của Công ty nước ngoài được xem là tiền bản quyền.

Theo đó, trước khi chi trả tiền bản quyền cho Công ty nước ngoài, Công ty phải khấu trừ, nộp thay thuế TNDN nhà thầu với thuế suất 10%. Riêng thuế GTGT được miễn khấu trừ do phần mềm thuộc đối tượng không chịu thuế GTGT.

———————————————————————

Công văn số 11522/CT-TTHT ngày 24/11/2016 của Cục Thuế TP. HCM

Theo quy định tại Thông tư 103/2014/TT-BTC, trường hợp Công ty mua phần mềm diệt vi rút của nước ngoài thì đây được xem là thu nhập từ tiền bản quyền của nước ngoài nên phải chịu thuế nhà thầu.

Tuy nhiên, sản phẩm phần mềm và dịch vụ phần mềm thuộc đối tượng không chịu thuế GTGT.

Vì vậy, Công ty chỉ phải khấu trừ, nộp thay thuế TNDN (10%), riêng thuế GTGT được miễn nộp.

————————————————————————

Thuế nhà thầu dịch vụ bảo trì phần mềm:

Theo Công văn 11655/CT-TTHT ngày 27/12/2014 của cục thuế TP Hồ Chí Minh:

Căn cứ các quy định nêu trên, trường hợp Công ty theo trình bày ký hợp đồng mua sản phẩm phần mềm qua internet của tổ chức nước ngoài (kèm dịch vụ bảo trì phần mềm) thì khi thanh toán tiền cho tổ chức nước ngoài Công ty có trách nhiệm tính, khấu trừ, kê khai và nộp thuế nhà thầu cụ thể như sau:

– Thuế GTGT: bản quyền phần mềm, dịch vụ bảo trì phần mềm thuộc đối tượng không chịu thuế GTGT, Công ty không phải khấu trừ thuế GTGT.

– Thuế TNDN= Doanh thu tính thuế TNDN x Tỷ lệ (%) thuế TNDN

Tỷ lệ (%) thuế TNDN đối với dịch vụ bảo trì phần mềm là 5%,

Tỷ lệ (%) thuế TNDN đối với bản quyền phần mềm là 10%.

Trường hợp theo thỏa thuận tại Hợp đồng nhà thầu, số tiền thanh toán cho Nhà thầu đã bao gồm thuế nhà thầu thì tiền thuế TNDN nhà thầu, Công ty không được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN.

Xem thêm: Cách kê khai thuế nhà thầu qua mạng

—————————————————————————-

Thuế nhà thầu dịch vụ kỹ thuật, lắp đặt, chạy thử, đào tạo:

Theo Công văn 15148/CT-TTHT ngày 07/04/2017 của cục thuế TP Hà Nội:

Căn cứ các hướng dẫn trên, trường hợp đơn vị ký Hợp đồng mua bán số 28/2015/NHNN-G&D/BDS DB-750 ngày 28/07/2015 mua 02 hệ thống máy tiêu hủy tiền polymer không đủ tiêu chuẩn lưu thông của Giesecke & Devrient Gmbh (sau đây gọi tắt là Nhà thầu nước ngoài). Tổng giá trị Hợp đồng EUR (không bao gồm thuế và phí phát sinh tại Việt Nam) là 1.100.000 EUR, trong đó giá trị máy móc thiết bị là 1.040.151,44 EUR, giá trị dịch vụ kỹ thuật, lắp đặt, chạy thử, đào tạo.… là 59.848,56 EUR và thực hiện nộp thuế thay cho nhà thầu nước ngoài theo phương pháp trực tiếp thì:

1/ Về mã số thuế nộp thay cho nhà thầu nước ngoài:

– Đơn vị thực hiện đăng ký mã số thuế nộp thay với cơ quan thuế quản lý trực tiếp (Cục thuế TP Hà Nội), hồ sơ đăng ký thuế theo quy định tại Khoản 4 Điều 7 Thông tư số 95/2016/TT-BTC ngày 28/06/2016 của Bộ Tài chính.

2/ Về thuế GTGT:

Việc xác định nghĩa vụ thuế GTGT của Nhà thầu nước ngoài đối với giá trị hợp đồng ký với đơn vị chỉ tính trên giá trị dịch vụ (59.848,56 EUR) không tính trên giá trị máy móc thiết bị nhập khẩu (1.040.151,44 EUR) (đơn vị thực hiện khai thuế GTGT với cơ quan hải quan khi làm thủ tục nhập khẩu).

Doanh thu để tính thuế GTGT đối với dịch vụ được thực hiện theo hướng dẫn tại Điều 12 Thông tư số 103/2014/TT-BTC ngày 06/08/2014 của Bộ Tài chính nêu trên. Trường hợp doanh thu nhà thầu thu được chưa bao gồm thuế nhà thầu thì phải quy đổi ra doanh thu tính thuế theo quy định. Đơn vị có trách nhiệm khấu trừ, kê khai, nộp thuế thay cho nhà thầu nước ngoài trước khi chi trả, cụ thể: Tỷ lệ thuế GTGT là 5% trên doanh thu tính thuế GTGT.

3/ Về thuế TNDN:

Việc xác định doanh thu để tính thuế TNDN thực hiện theo hướng dẫn tại Điều 13 Thông tư số 103/2014/TT-BTC ngày 06/08/2014 của Bộ Tài chính nêu trên. Trường hợp doanh thu nhà thầu thu được chưa bao gồm thuế nhà thầu thì phải quy đổi ra doanh thu tính thuế theo quy định. Đơn vị có trách nhiệm khấu trừ, kê khai, nộp thuế thay cho Nhà thầu nước ngoài trước khi chi trả, cụ thể:

– Tỷ lệ thuế TNDN đối với máy móc thiết bị tỷ là 1% trên doanh thu tính thuế TNDN.

– Tỷ lệ thuế TNDN đối với dịch vụ là 5% trên doanh thu tính thuế TNDN.

Kỳ khai thuế, hồ sơ khai thuế thực hiện theo hướng dẫn tại Khoản 3 Điều 10 và Khoản 3 Điều 20 Thông tư số 156/2013/TT-BTC

Xem thêm: Thuế nhà thầu dịch vụ quảng cáo

——————————————————————————————-

Thuế nhà thầu dịch vụ thiết kế, bảo hành, quản lý, đào tạo…

Theo Công văn 13409/CT-TTHT ngày 02/04/2018 của cục thuế TP Hà Nội

Trường hợp Đơn vị chuẩn bị ký Hợp đồng với Nhà thầu nước ngoài để thực hiện gói thầu số 09 – Hệ thống thu vé tự động, hợp đồng tách riêng giá trị máy móc thiết bị, dịch vụ vận chuyển, lắp đặt, bảo hành... (chưa bao gồm thuế TNDN, chưa bao gồm thuế GTGT), Đơn vị thực hiện nộp thuế thay cho nhà thầu nước ngoài theo phương pháp trực tiếp thì:

1/ Về thuế GTGT:

Trường hợp doanh thu Nhà thầu nước ngoài nhận được không bao gồm thuế GTGT thì phải quy đổi ra doanh thu có thuế GTGT.

Tỷ lệ % thuế GTGT tính trên doanh thu tính thuế cụ thể như sau:

– Đối với máy móc, thiết bị, dụng cụ chuyên dùng và đồ dự phòng cho hoạt động bảo dưỡng: Đơn vị thực hiện kê khai, nộp thuế GTGT tại cơ quan hải quan khi thực hiện thủ tục nhập khẩu.

– Đối với dịch vụ: Thiết kế xây lắp, xây dựng, lắp đặt (không bao thầu nguyên vật liệu, máy móc thiết bị), thử nghiệm và vận hành thử, đào tạo, bảo hành, quản lý gói thầu và dịch vụ khác: áp dụng tỷ lệ là 5%.

– Đối với dịch vụ vận chuyển; xây dựng, lắp đặt có bao thầu nguyên vật liệu, máy móc thiết bị: áp dụng tỷ lệ là 3%.

b/ Về thuế TNDN:

Trường hợp doanh thu Nhà thầu nước ngoài nhận được không bao gồm thuế TNDN thì phải quy đổi ra doanh thu có thuế TNDN.

Tỷ lệ % thuế TNDN tính trên doanh thu tính thuế cụ thể như sau:

– Đối với máy móc, thiết bị, dụng cụ chuyên dùng và đồ dự phòng cho hoạt động bảo dưỡng: áp dụng tỷ lệ là 1%.

– Đối với dịch vụ vận chuyển, xây dựng, lắp đặt có bao thầu hoặc không bao thầu nguyên vật liệu, máy móc, thiết bị: áp dụng tỷ lệ là 2%.

– Đối với dịch vụ thiết kế xây lắp, thử nghiệm và vận hành thử, đào tạo, bảo hành, quản lý gói thầu và dịch vụ khác: áp dụng tỷ lệ là 5%.

————————————————————–

Kế toán Thiên Ưng xin chúc các bạn thành công!

——————————————————————————————