Cách kê khai thuế thu nhập cá nhân theo quý và tháng năm 2021; Hướng dẫn kê khai thuế TNCN trên HTKK, cách kê khai thuế TNCN qua mạng online áp dụng cho Doanh nghiệp.

——————————————————————————————-

Căn cứ theo Nghị định 126/2020/NĐ-CP, Thông tư 156/2013/TT-BTC, Thông tư 92/2015/TT-BTC, Thông tư 111/2013/TT-BTC.

Lưu ý: Bài viết này Kế toán Thiên Ưng hướng dẫn kê khai thuế TNCNtừ tiền lương, tiền công(Tức là hướng dẫn kế toán trong Doanh nghiệp cách kê khai thuế thu nhập cá nhân theo tháng hoặc theo quý cho nhân viên trong Công ty.)

—————————————————————————————

– Trước khi kê khai thuế TNCN cho nhân viên các bạn phải xác định xem DN mình thuộc đối tượng kê khai thuế TNCN theo tháng hay theo quý.

-> Tiếp đó là phải tính được số thuế TNCN phải nộp cho từng nhân viên.

-> Cụ thể như sau:

—————————————————————–

1. Cách xác định kê khai thuế TNCN theo Quý hay theo Tháng:

Căn cứ theo Điều 8 Nghị định 126/2020/NĐ-CP quy định như sau:

1. Các loại thuế thuộc loại khai theo tháng, bao gồm:

a) Thuế giá trị gia tăng, thuế thu nhập cá nhân.

Trường hợp người nộp thuế đáp ứng các tiêu chí theo quy định tại Điều 9 Nghị định 126/2020/NĐ-CP thì được lựa chọn khai theo quý.

2. Các loại thuế khai theo quý, bao gồm:

b) Thuế GTGT, thuế TNDN, thuế TNCN đối với tổ chức tín dụng hoặc bên thứ ba được tổ chức tín dụng ủy quyền khai thác tài sản bảo đảm trong thời gian chờ xử lý khai thay cho người nộp thuế có tài sản bảo đảm.

c) Thuế thu nhập cá nhân đối với tổ chức, cá nhân trả thu nhập thuộc diện khấu trừ thuế theo quy định của pháp luật thuế TNCN, mà tổ chức, cá nhân trả thu nhập đó thuộc diện khai thuế GTGT theo quý và lựa chọn khai thuế TNCN theo quý;

Cá nhân có thu nhập từ tiền lương, tiền công trực tiếp khai thuế với cơ quan thuế và lựa chọn khai thuế TNCN theo quý.

d) Các loại thuế, khoản thu khác thuộc ngân sách nhà nước do tổ chức, cá nhân khai thuế thay, nộp thuế thay cho cá nhân mà tổ chức, cá nhân đó thuộc diện khai thuế GTGT theo quý và lựa chọn khai thuế thay cho cá nhân theo quý, trừ trường hợp quy định tại điểm g khoản 4 Điều này.

Như vậy:

– Thuế TNCN là loại khai theo tháng(Tất cả các DN sẽ phải khai theo tháng).

– Nếu DN thuộc diện khai thuế GTGT theo quý -> Thì được lựa chọn khai thuế TNCN theo quý.

—————————————————————

Tiêu chí khai thuế GTGT theo Quý như sau:

Căn cứ theo Điều 9 Nghị định 126/2020/NĐ-CP quy định như sau:

1. Tiêu chí khai thuế theo quý

a) Khai thuế giá trị gia tăng theo quý áp dụng đối với:

a.1) Người nộp thuế thuộc diện khai thuế GTGT theo tháng được quy định tại điểm a khoản 1 nêu trên nếu có tổng doanh thu bán hàng hoá và cung cấp dịch vụ của năm trước liền kề từ 50 tỷ đồng trở xuống thì được khai thuế GTGT theo quý.

– Doanh thu bán hàng hóa, cung cấp dịch vụ được xác định là tổng doanh thu trên các tờ khai thuế GTGT của các kỳ tính thuế trong năm dương lịch.

– Trường hợp người nộp thuế thực hiện khai thuế tập trung tại trụ sở chính cho đơn vị phụ thuộc, địa điểm kinh doanh thì doanh thu bán hàng hóa, cung cấp dịch vụ bao gồm cả doanh thu của đơn vị phụ thuộc, địa điểm kinh doanh.

a.2) Trường hợp người nộp thuế mới bắt đầu hoạt động, kinh doanh thì được lựa chọn khai thuế GTGT theo quý.

-> Sau khi sản xuất kinh doanh đủ 12 tháng thì từ năm dương lịch liền kề tiếp theo năm đã đủ 12 tháng sẽ căn cứ theo mức doanh thu của năm dương lịch trước liền kề (đủ 12 tháng) để thực hiện khai thuế GTGT theo kỳ tính thuế tháng hoặc quý.

b) Khai thuế thu nhập cá nhân theo quý như sau:

b.1) Người nộp thuế thuộc diện khai thuế TNCN theo tháng được quy định tại điểm a khoản 1 nêu trên nếu đủ điều kiện khai thuế GTGT theo quý thì được lựa chọn khai thuế TNCN theo quý.

b.2) Việc khai thuế theo quý được xác định một lần kể từ quý đầu tiên phát sinh nghĩa vụ khai thuế và được áp dụng ổn định trong cả năm dương lịch.

2. Người nộp thuế có trách nhiệm tự xác định thuộc đối tượng khai thuế theo quý để thực hiện khai thuế theo quy định.

a) Người nộp thuế đáp ứng tiêu chí khai thuế theo quý được lựa chọn khai thuế theo tháng hoặc quý ổn định trọn năm dương lịch.

b) Trường hợp người nộp thuế đang thực hiện khai thuế theo thángnếu đủ điều kiện khai thuế theo quý và lựa chọn chuyển sang khai thuế theo quý thì gửi văn bản đề nghị quy định tại Phụ lục I ban hành kèm theo Nghị định này đề nghị thay đổi kỳ tính thuế đến cơ quan thuế quản lý trực tiếp chậm nhất là 31 tháng 01 của năm bắt đầu khai thuế theo quý, Nếu sau thời hạn này người nộp thuế không gửi văn bản đến cơ quan thuế thì người nộp thuế tiếp tục thực hiện khai thuế theo tháng ổn định trọn năm dương lịch.

c) Trường hợp người nộp thuế tự phát hiện không đủ điều kiện khai thuế theo quý thì người nộp thuế phải thực hiện khai thuế theo tháng kể từ tháng đầu của quý tiếp theo. Người nộp thuế không phải nộp lại hồ sơ khai thuế theo tháng của các quý trước đó nhưng phải nộp Bản xác định số tiền thuế phải nộp theo tháng tăng thêm so với số đã kê khai theo quý quy định tại Phụ lục I ban hành kèm theo Nghị định này và phải tính tiền chậm nộp theo quy định.

d) Trường hợp cơ quan thuế phát hiện người nộp thuế không đủ điều kiện khai thuế theo quý thì cơ quan thuế phải xác định lại số tiền thuế phải nộp theo tháng tăng thêm so với số người nộp thuế đã kê khai và phải tính tiền chậm nộp theo quy định. Người nộp thuế phải thực hiện khai thuế theo tháng kể từ thời điểm nhận được văn bản của cơ quan thuế.

Như vậy:

a) Nếu là DN đang hoạt động mà có Tổng doanh thu năm trước liền kề từ 50 tỷ đồng trở xuống thì được khai thuế GTGT theo quý => Được lựa chọn khai thuế TNCN theo quý.

– Xác định 1 lần kể từ quý đầu tiên và áp dụng ổn định trong cả năm dương lịch.

Ví dụ: Năm 2020 Công ty kế toán Thiên Ưng có doanh thu 20 tỷ => Như vậy năm 2021 Cty được kê khai thuế GTGT theo quý.

-> Điều đó đồng nghĩa năm 2021 Công ty được lựa chọn khai thuế TNCN theo quý.

b) Nếu là DN mới thành lập thì được lựa chọn khai thuế GTGT theo quý.(Tức là được lựa chọn kê khai thuế TNCN theo quý)

-> Sau khi sản xuất kinh doanh đủ 12 tháng thì từ năm dương lịch liền kề tiếp theo năm đã đủ 12 tháng sẽ căn cứ theo mức doanh thu của năm dương lịch trước liền kề (đủ 12 tháng) để thực hiện khai thuế GTGT theo kỳ tính thuế tháng hoặc quý.

Ví dụ 1: Công ty Kế toán Thiên Ưng thành lập tháng 01/2021 thì năm 2021 Cty thực hiện khai thuế GTGT theo quý.

-> Công ty căn cứ vào doanh thu của năm 2021 (lý do: đủ 12 tháng của năm dương lịch) để xác định năm 2022 thực hiện khai thuế GTGT tháng hoặc quý.

Ví dụ 2: Công ty A thành lập tháng 8/2021 thì năm 2021, 2022 doanh nghiệp thực hiện khai thuế GTGT theo quý.

-> Cty căn cứ vào doanh thu của năm 2022 (đủ 12 tháng của năm dương lịch) để xác định năm 2023 thực hiện khai thuế theo tháng hoặc quý.

Chi tiết xem thêm: Cách xác định kê khai thuế GTGT theo quý.

——————————————————————

Không phát sinh thuế TNCN có phải nộp tờ khai không?

3. Người nộp thuế không phải nộp hồ sơ khai thuế trong các trường hợp sau đây:

b) Cá nhân có thu nhập được miễn thuế theo quy định của pháp luật về thuế thu nhập cá nhân và quy định tại điểm b khoản 2 Điều 79 Luật Quản lý thuế trừ cá nhân nhận thừa kế, quà tặng là bất động sản; chuyển nhượng bất động sản.

(Điểm b Khoản 3 Điều 7 Nghị định 126/2020/NĐ-CP)

a) Về hồ sơ khai thuế:

Điểm mới 1: Sửa đổi quy định tổ chức, cá nhân trả thu nhập không phát sinh khấu trừ thuế thu nhập cá nhân theo tháng, quý thì vẫn phải khai thuế (điểm b Khoản 3 Điều 7).

Trước đây: Theo quy định tại điểm a.1 khoản 1 Điều 16 Thông tư số 156/2013/TT-BTC ngày 6/11/2013 thì tổ chức, cá nhân trả thu nhập không phát sinh khấu trừ thuế thu nhập cá nhân theo tháng, quý thì không phải khai thuế.

(Công văn 5189/TCT-CS ngày 07/12/2020 của Tổng cục Thuế)

Căn cứ các quy định nêu trên, chỉ trường hợp tổ chức, cá nhân phát sinh trả thu nhập chịu thuế thu nhập cá nhân mới thuộc diện phải khai thuế thu nhập cá nhân. Do đó, trường hợp tổ chức, cá nhân không phát sinh trả thu nhập chịu thuế thu nhập cá nhân thì không thuộc diện điều chỉnh của Luật thuế Thu nhập cá nhân. Theo đó, tổ chức, cá nhân không phát sinh trả thu nhập chịu thuế thu nhập cá nhân tháng/quý nào thì không phải khai thuế thu nhập cá nhân của tháng/quý đó.

(Công văn 2393/TCT-DNNCN ngày 01/07/2021 của Tổng Cục Thuế)

Như vậy:

– Tháng/quý nào Không phát sinh trả thu nhập chịu thuế TNCN -> Thì tháng/quý đó Không phải nộp tờ khai thuế TNCN.

Nghĩa là:Không trả lương tháng/quý nào -> Thì Không phải nộp tờ khai thuế TNCN tháng/quý đó.

– Tháng/quý nào Có trả thu nhập chịu thuế TNCN -> Thì tháng/quý đó dù có hay không phát sinh khấu trừ thuế TNCN -> Vẫn phải nộp tờ khai thuế TNCN tháng/quý đó.

Nghĩa là: Đã trả lương tháng/quý nào -> Thì phải nộp tờ khai thuế TNCN tháng/quý đó(kể cả trường hợp Không có nhân viên nào phải nộp thuế TNCN).

————————————————————————

2. Xác định số thuế TNCN khai theo quý như thế nào?

– Trường hợp DN kê khai thuế TNCN theo tháng thì đơn giản rồi: Trong tháng đó phát sinh như nào thì các bạn kê khai như vậy thôi.

Ví dụ: Tháng 1 Cty trả lương cho 5 nhân viên -> Thì các bạn tính thuế, rồi kê khai cho toàn bộ 5 nhân viên đó vào kỳ kê khai thuế tháng 1.

– Trường hợp doanh nghiệp khai thuế TNCN hàng quý và toàn bộ người lao động đều thuộc diện khấu trừ thuế theo biểu lũy tiến thì số thuế TNCN của quý được xác định bằng tổng số thuế TNCN đã khấu trừ theo biểu lũy tiến của từng tháng cộng lại.

(Công văn số 78393/CT-TTHT ngày 4/12/2017 của Cục Thuế TP. Hà Nội)

Ví dụ: Công ty kế toán Thiên Ưng kê khai thuế GTGT theo Qúy => Nên được lựa chọn Kê khai thuế TNCN cũng theo Qúy, có phát sinh như sau:

– Tháng 1 có 5 nhân viên phải nộp thuế TNCN, số tiền phải nộp là: 1.000.000.

– Tháng 2 có 4 nhân viên phải nộp thuế TNCN, số tiền phải nộp là: 800.000

– Tháng 3 có 6 nhân viên phải nộp thuế TNCN, số tiền phải nộp là: 1.500.000

=> Số tiền thuế TNCN phải nộp Qúy 1 là: 1tr + 800k + 1,5tr = 3.300.000.

Cụ thể:

-> Khi kê khai hàng Qúy:Các bạn phải cộng Tổng số tiền thuế TNCN của từng tháng lại để kê khai theo quý (Không được chia bình quân ra các tháng để tính).

– Nhưng đến cuối năm khi Quyết toánthì phải cộng Tổng lại rồi chia cho 12 tháng để tính bình quân, cụ thể như sau::

| Thu nhập tính thuế bình quân tháng | = | Tổng thu nhập chịu thuế | – | Tổng các khoản giảm trừ |

| 12 tháng | ||||

Ví dụ: Năm 2021, Ông A là cá nhân cư trú có thu nhập trong 06 tháng đầu năm là 20 triệu đồng/tháng;

– Trong 06 tháng cuối năm Ông A có phát sinh thu nhập của 05 tháng là 15 triệu đồng/tháng và có 01 tháng không phát sinh thu nhập.

– Trong năm Ông A có tính giảm trừ cho bản thân và 01 người phụ thuộc.

-> Như vậy: Cuối năm thu nhập tính thuế bình quân tháng trong năm 2021 được xác định như sau:

– Tổng thu nhập chịu thuế năm 2021:

= (20 triệu đồng x 6 tháng) + (15 triệu đồng x 5 tháng) = 195 triệu đồng.

– Tổng các khoản giảm trừ năm 2021:

= (11 triệu đồng + 4,4 triệu đồng) x 12 tháng = 184,8 triệu đồng.

– Thu nhập tính thuế năm 2021:

= 195 triệu đồng – 184,8 triệu đồng = 10,2 triệu đồng

– Thu nhập tính thuế bình quân tháng năm 2021:

= 10,2 triệu đồng: 12 tháng = 850.000.

Như vậy là thuộc bậc 1: = Thu nhập tính thuế X 5% = 850.000 X 5% = 42.500

=> Thuế TNCN phải nộp cả năm = 42.500 x 12 tháng = 510.000

Nếu bạn chưa biết tính xem thêm tại đây: Cách tính thuế thu nhập cá nhân

———————————————————————————————–

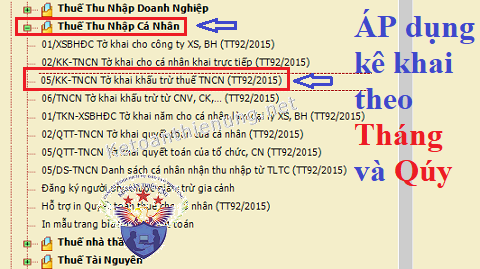

3. Hồ sơ kê khai thuế thu nhập cá nhân theo Quý và Tháng:

– Tờ khai TNCN mẫu 05/KK-TNCN. (Dù theo tháng hay theo quý đều dùng mẫu này nhé).

Mẫu này ban hành kèm theo Thông tư 92/2015/TT-BTC áp dụng đến ngày 31/12/2021. Từ ngày 1/12022 sẽ dùng mẫu theo Thông tư 80/2021/TT-BTC nhé.

=> Trên phần mềm HTKK đã quy định rất rõ về việc này. Khi mở tờ khai các bạn chỉ cần chọn kỳ kê khai là theo tháng hoặc theo quý.

Chi tiết về cách lập Tờ khai thuế TNCN trên HTKK, cách nộp qua mạng thuedientu.gdt.gov.vn như thế nào …

=> Chi tiết xem tại đây nhé:

Cách lập tờ khai thuế TNCN mẫu 05/KK-TNCN

————————————————————————

4. Thời hạn nộp Tờ khai thuế TNCN tháng/quý:

Căn cứ theo Điều 44 Luật quản lý thuế số 38/2019/QH14 quy định về thời hạn nộp hồ sơ khai thuế:

1. Thời hạn nộp hồ sơ khai thuế đối với loại thuế khai theo tháng, theo quý được quy định như sau:

a) Chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế đối với trường hợp khai và nộp theo tháng;

b) Chậm nhất là ngày cuối cùng của tháng đầu của quý tiếp theo quý phát sinh nghĩa vụ thuế đối với trường hợp khai và nộp theo quý.

Như vậy:

– Thời hạn nộp Tờ khai thuế TNCN theo tháng: Chậm nhất là ngày thứ 20 của tháng tiếp theo.

Ví dụ:Kế toán Thiên Ưng kê khai thuế TNCN theo tháng: -> Hạn nộp Tờ khai tháng 12/2021 chậm nhất là ngày 20/01/2022

– Thời hạn nộp Tờ khai thuế TNCN theo quý: Chậm nhất là ngày cuối cùng của tháng đầu của quý tiếp theo.

Ví dụ: Kế toán Thiên Ưng kê khai thuế TNCN theo Qúy: -> Hạn nộp Tờ khai quý 4/2021 chậm nhất là ngày 31/1/2022

Xem thêm: Lịch nộp các loại cá báo thuế.

———————————————————————–

5. Thời hạn nộp Tiền thuế TNCN tháng/quý:

Căn cứ theo Điều 55 Luật quản lý thuế số 38/2019/QH14 quy định về Thời hạn nộp thuế:

1. Trường hợp người nộp thuế tính thuế, thời hạn nộp thuế chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế.

Trường hợp khai bổ sung hồ sơ khai thuế, thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.

Như vậy:

– Thời hạn nộp tiền thuế cũng là thời hạn nộp tờ khai thuế TNCNnếu có phát sinh số tiền thuế TNCN phải nộp.

Ví dụ: Kế toán Thiên Ưng kê khai thuế TNCN theo Qúy: -> Hạn nộp Tờ khai quý 4/2021 chậm nhất là ngày 31/1/2022 -> Đây là cũng là hạn nộp tiền thuế quý 4 (nếu có).

———————————————————————————-

Xem thêm: Quy định về chứng từ khấu trừ thuế TNCN

———————————————————————————

Công ty kế toán Thiên Ưng xin chúc các bạn thành công.

Nếu bạn muốn học cách kê khai thuế tháng/quý, xác định chi phí được trừ – không được trừ, Quyết toán thuế cuối năm … Có thể tham gia: Khóa học kế toán thuế thực tế chuyên sâu.

———————————————————————